- De Verenigde Staten gaat binnenkort een grote economische 'aardbeving' tegemoet.

- Iedereen die papieren dollars accepteert is een dwaas.

Deze quotes gelden niet alleen de Verenigde Staten maar uiteindelijk de gehele wereld. Wel kan de V.S. als "hoedster" van de wereldreserve valuta als accountable worden gehouden voor de grootste koopkrachtroof ooit in de wereldgeschiedenis, waartoe Greenspan zelf de aanzet heeft gegeven! Met deze earth quake, die er toe zal leiden dat miljoenen mensen tot de bedelstaf zullen worden veroordeeld, is geen enkele misdaad vergelijkbaar!

Al in 2012 had ex-presidentskandidaat Ron Paul in een interview op Bloomberg verklaard "dat de financiële crisis het intellectuele bankroet van 's werelds centrale bankiers volledig had blootgelegd en vervolgens "en het ongelimiteerd geld bijdrukken geenszins tot ongelimiteerde welvaart heeft geleid".

Was het niet dat de Fed in 1913 was opgericht om juist een eind te maken aan de periodieke financiële crises die zich te pas en te onpas in de 19e eeuw hadden voorgedaan? Echter, het nu vigerende tweesporenbeleid om enerzijds zorg te dragen voor een evenwichtig groeiende economie en anderzijds voor prijsstabiliteit leidde ook tot een mission impossible. Zo kon het Lehman débâcle in 2008 allerminst worden gekeerd en deed de Fed daarop alles, waartoe een centrale bank juist niet in het leven was geroepen: het opblazen van de geldhoeveelheid (QE) tot een astronomische hoogte van $4,500 miljard. Dat alles in minder dan 10 jaar!

Hiermee diende de rust op de financiële markten w.o. de beurs en de vastgoedmarkt te worden hersteld. Tevens was de inzet van QE en zero rente bedoeld om inflatie te bewerkstelligen. Immers, schulden doen de inflatie verdampen. Niet ten onrechte heerste de vrees dat de ingestorte economische groei deze schulden nooit meer zou kunnen inlopen. Intussen is de situatie nu dramatisch verslechterd in plaats van verbeterd.

Maar waarom zouden we onze koopkracht überhaupt willen laten verdampen? Waarom zouden we straks voor het zelfde product of dienst meer willen betalen? Wel, een beetje inflatie heeft ook te doen met de omloopsnelheid van het geld. Zodra deze zich in een opwaartse spiraal bevindt, is er ook sprake van meer economische activiteit. Een beetje inflatie impliceert eveneens dat je je aankopen niet gaat uitstellen. Inflatie zet je aan tot lenen daar je dan je lening aflost met geld dat minder waard is. Ook dat stimuleert de economie. Maar zonder inflatie correctie worden de spaarders en pensioenfondsen geraakt die aan het eind van de rit minder koopkracht overhouden of een slang die in eigen staart bijt.

Voor de Fed resteert nu de vraag om "hun missie" ernstig te heroverwegen nu $4,5 biljoen aan schuldopname in minder dan tien jaar zelfs niet heeft kunnen leiden tot noemenswaardige inflatie. Bijgevolg bevindt de Fed zich op een hellend vlak maar dat geldt evenzo de ECB, BoE, de BoJ of de Zwitserse nationale bank. Kortom, zijn deze banken daarmee intussen ook niet tot 'babarian relics' verworden om met Greenspan te spreken? En welke waarde bleken de voorspellingen van de Fed te hebben die in 2008 geen recessie(!) zag aankomen of een groei in januari 2011 ad 3,7% die op amper 2% bleef steken en later in 2012 niet verder kwam dan een magere 1,6% en ook nu nauwelijks boven de 2% uitkomt. Kritiek op dit soort voorspellingen? Men kijkt er van weg, want het gaat intussen economisch toch weer beter?

De Bank of International Settlements (BIS), het tamelijk obscure in Basel zetelende instituut dat wordt aangeduid als de centrale bank der centrale banken, dorst het aan in haar jongste jaarverslag te spreken van 'a rebound in global growth' maar ook: 'GDP may soon revert to long-term average levels after the sharp improvement in sentiment over the past year'. Ofwel, de BIS is geenszins overtuigd of deze opleving wel sustainable zal blijken. Opvallend is ook dat het derivatencircus met een geschatte omvang van ruim meer dan $1.000 biljoen volledig buiten beeld is gebleven die "de ravage" dan sterk kan versterken. Om die reden verschanste de BIS zich uit voorzichtigheid tegelijkertijd maar liever achter een viertal bedreigingen:

- Een significante stijging van de inflatie die de centrale banken noopt om de rente te verhogen - tot op heden niet gelukt (!)

- Serieuze financiële stress bij een contractie van de financiële cycli eindigend in een 'bust' zoals in de jaren '30 - (dit voorbeeld ligt niet in de lijn der verwachting)

- De consumptie zou onder het gewicht van de schulden kunnen terugvallen - zonder meer plausibel

- Stijging van het protectionisme - sinds Trump een ontwikkeling om (serieus) rekening mee te houden en tot prijsstijgingen kan leiden.

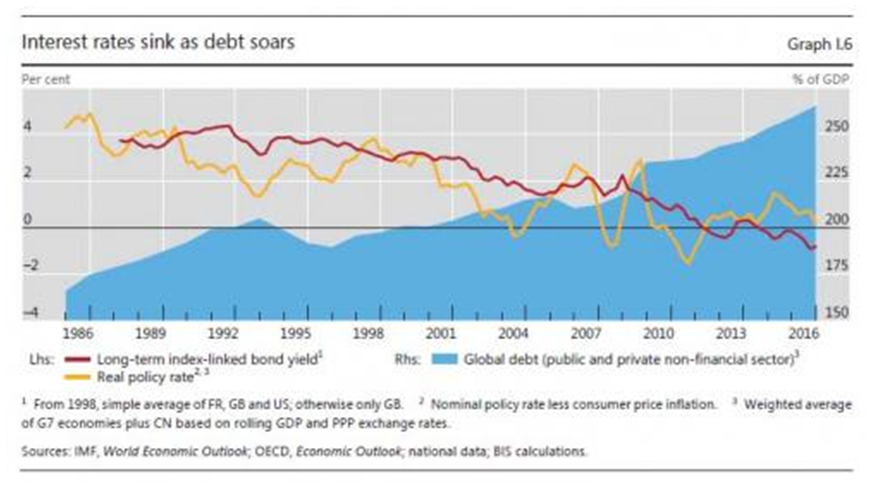

Tegelijkertijd hebben we de rente zien dalen, niet als gevolg van het samenspel van de marktfactoren van vraag en aanbod maar middels bewuste bespeling c.q. manipulatie van deze factoren. Waar hebben we dat eerder gezien? Juist, in de voormalige Sovjet-Unie, waar ook bewust de "kapitalistische" marktstructuur om zeep was geholpen. Het was fascinerend om te zien ("dit schouwspel" heb ik in ruim 6 jaar van nabij mogen meemaken) alsof het leek dat het ongebreideld "reguleren" van de markt een middel was om uiteindelijk het kapitalisme een lesje te leren en zelfs te vernietigen. Intussen maken de centrale banken zich hieraan thans even hard schuldig en zal ene Poetin vermoedelijk in z'n vuistje doen lachen.

Commentaar: De Russische president zoals afgebeeld in de westerse media zal in dit scenario ongetwijfeld als een klassieke stripboekslechterik in z'n vuistje lachen. In de realiteit anticiperen Rusland en China op een wereldwijde economische malaise door zich voor te bereiden op een mogelijk nieuw economisch stelsel waar echt vermogen een hoofdrol speelt - en niet geldcreatie die op lucht is gebaseerd. Goud heeft zich als een verantwoorde investering in turbulente economische tijden bewezen.

Hoe de ontwikkelingen mogelijk zullen verlopen valt te lezen in het volgende artikel: 2015, the BRICS checkmate Western finance?

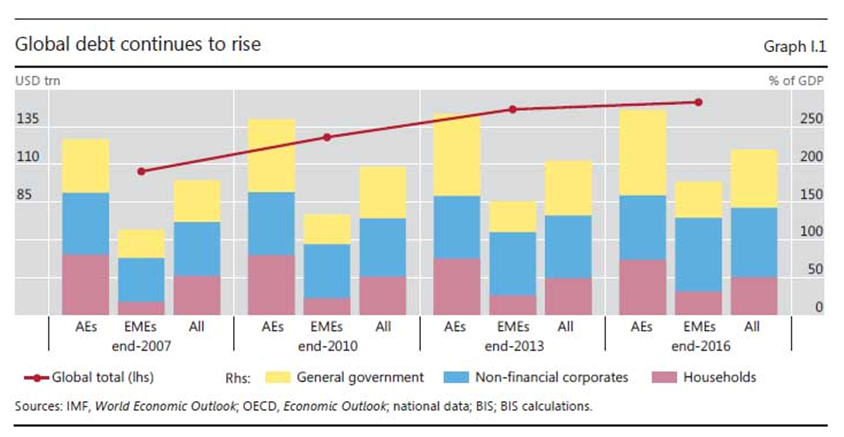

Niet voor het eerst in deze column is deze ongelooflijke ontwikkeling aan de orde geweest en dit nauwelijks 25 jaar na de implosie van de SU die alleen bijeen kon worden gehouden middels repressie en bevoordeling van de nomen clatura. Daarop begint het hier ook steeds meer te lijken, waarbij de burger enerzijds aan een steeds indringender wetgeving ondergeschikt wordt gemaakt terwijl anderzijds de elites hun belangen hebben kunnen veilig stellen. De feilen dienen daarbij zoveel mogelijk onder de mat te worden geveegd. De grootste "feil" staat zichtbaar in boven- en onderstaande niet mis te verstane charts.

Dus terwijl de vraag naar kapitaal stijgt, daalt de rente als prijs van het geld over een lange reeks van jaren. Vergelijk dit met aardappelen: de vraag naar meer aardappelen doet de prijs alleen maar dalen(!). Dit fenomeen doet zich ook voor bij de edelmetalen die gezien de niet aflatende vraag al een vervijfvoudiging van de prijs had moeten laten zien. Tot op zekere hoogte zijn de grondstoffenprijzen hieraan mede gerelateerd.

Bedenk ook dat het International Institute of Finance (IFF), de denktank van de internationale bancaire sector, heeft berekend dat de mondiale schuld van overheden alsmede bedrijfsleven en huishoudens opgeteld is opgelopen tot bijna $220 duizend miljard of 325% van het mondiale BBP. Schulden wordt met schuld geplempt en dit leidt tot een gigantisch en volstrekt onhoudbaar zgn. ponzi scheme.

Bijgevolg hangt een bijstelling van de rente als een zwaard van Damocles boven de kapitaalmarkten. De BIS dringt er in dit kader bij de centrale banken op aan om zo snel mogelijk de "quantitatieve" programma's terug te draaien nu de economische groei weer aantrekt, een volstrekt onmogelijke opgave daar elke vorm van monetaire verkrapping juist bijdraagt tot verzwakking van de economische groei. Het risico is meer dan levensgroot dat de wal het schip zal keren. Maar wat kan de BIS anders zeggen?

Ook Bank of America kwam vorige week uit met een bericht gericht aan de Fed onder de titel: 'Take That Punch Ball Away or Face a Crash' doelend op het gevaar van verkrapping (renteverhoging) en de daaruit voortvloeiende gevolgen. De Fed kan geen kant meer op en kan hooguit deze tijdbom nog even door laten tikken. In haar laatste testimony voor het Congres waarschuwde Fed voorzitter Yellen met 'the US Debt Trajectory is Unsustainable!'

Bij regenval hebben we altijd wel een paraplu bij de hand en een dergelijk attribuut dienen we dan ook absoluut bij de hand te hebben vóórdat de koopkrachtval zich aandient. Onzeker is nog of het "hagel, sneeuw of regen" wordt en zo ook in monetaire termen:

- via een default (Lehman) - als schuldverplichtingen niet meer kunnen worden nagekomen

- via deflatie - onwaarschijnlijk daar daarmee de schulden nog zwaarder om de nek van de economie komen te hangen

- of via inflatie waardoor de schuld verdampt, naar alle waarschijnlijkheid het meest voor de hand liggende scenario - het inflatie percentage verhoudt zich omgekeerd evenredig tot het koopkrachtverlies.

Deze verhoging zette het algemene prijsniveau zonder enige koopkracht compensatie dus "zo maar" 75% hoger. Een andere manier om deflatie te bestrijden en inflatie te bewerkstelligen zou de grootschalige uitgifte van SDR's (Special Drawing Rights) door het IMF kunnen zijn maar dat lost niets op, leidt tot nog meer koopkrachtverdamping en zal bij een 'reset' een nog aanzienlijk hogere goudprijs vereisen. Professor Kenneth Rogoff, voormalig hoofdeconoom bij het IMF en thans docent aan Harvard University heeft vorig jaar de emerging markets met klem geadviseerd om dollars af te stoten en voor goud te gaan. Voor de meeste Aziatische landen was dat niets nieuws, want het edelmetaal vervult aldaar al eeuwen de rol van ons straks waardeloze sociale vangnet.

Biedt Bitcoin een alternatief? Bitcoin is vooralsnog niet meer dan een cyber hype munt zonder enig anker die vroeg of laat door de centrale overheid zo nodig zal worden gekaapt. Intussen duiken er diverse crypto alternatieven op. Voorts dient men zich te realiseren dat een cyber munt vroeg of laat kan/zal worden gehackt en bij een cyber aanval met een power blackout tot gevolg of een electric magnetic pulse (EMP) - nieuwste wapen(!) - volstrekt onbruikbaar is.

Hoe bied je het hoofd aan (plotselinge) koopkrachtverdamping?

Door in de eerste plaats belangen te hebben in basisbehoeften zoals water, voedsel, energie, grondstoffen en edelmetaal. Dekking van je basisbehoeften is essentieel om in leven te blijven. Deze zullen te allen tijde koopkracht bestendig blijken te zijn en die koopkracht wordt onbereikbaar zonder ingedekt te zijn. Greenspans woorden zijn bepaaldelijk en hopelijk niet aan dovemansoren gericht! We leven nóg in de "uitstel van executie" fase.

Commentaar: Welvaart aan het infuus is fictief. Ons hele economische systeem is gebaseerd op schulden, de tientallen/honderden miljarden die de Europese Centrale Bank en de Amerikaanse FED maandelijks uit het niets creëren reflecteert de wanhoop die heerst bij de westerse centrale bankiers om de economieën op gang te krijgen.

De auteur van dit uitstekende artikel raakt een gevoelige snaar voor eenieder die de aankomende storm apatisch afwacht. Het is niet de vraag of ons economisch stelsel bezwijkt onder de schuldenlast, maar wanneer. De genoemde ''uitstel van executie''-fase is een passende metafoor die niet alleen als waarschuwing dient, maar ook als gezond advies luidt om voorbereidingen te treffen.

De psychopaten die aan het roer staan valt de aankomende economische malaise zoals vele verschrikkingen in de wereld te verwijten.

Lees ook: